Ya es hora de realizar todo el proceso necesario para cumplir con la respectiva Declaración de la Renta correspondiente al año 2020-2021, que debe ser pagada por todos los ciudadanos, sean dependientes o autónomos y representa un porcentaje de la ganancia neta obtenida durante el año fiscal.

Debido a ello se presentan dos escenarios: el trabajador asalariado al que la empresa le retiene parte del sueldo para el IRPF y el autónomo que paga sus impuestos por medio de la retención en las facturas, así como a través del modelo 130.

Ahora bien, a la hora de hacer la respectiva declaración se tienen en consideración otros factores como el estado civil, el tipo de vivienda de contribuyente, si tiene o no hijos, si tiene personas a cargo, entre otros, en los que se aplican o no deducciones, dependiendo de cada caso.

Esto tiene como finalidad dar a conocer a Hacienda de dónde han salido los ingresos que tienen los ciudadanos durante el año, así como su situación actual. En el caso de los asalariados, la Agencia Tributaria suele enviarles un borrador de la renta con sus datos y situación, mientras que los autónomos deben solicitar los datos a dicha institución del Estado, así como organizar sus ingresos y gastos.

¿Quiénes deben presentar su Declaración de la Renta 2020-2021 ?

La declaración de la Renta la realizan:

Asalariados

Los asalariados que perciben ingresos anuales superiores a los 22 mil euros y que provienen de un pagador. En el caso de que tengan un segundo pagador que no supere los 1500 euros al mes no deben presentar declaración alguna.

Aquellos que reciben ingresos por parte de dos pagadores y que superen los 14 mil euros también deben declarar su respectivo IRPF, en este caso estarían las personas que hayan estado o estén en ERTE. (click aquí si has estado en ERTE) En el caso de quienes reciben pensión compensatoria por este importe o menos, no deben hacer la declaración.

Autónomos y demás rendimientos

Los autónomos cuyas ganancias anuales superan los mil euros deben declarar la Renta, al igual que aquellos que perciben ingresos por ganancias patrimoniales o alquileres. En el caso de los rendimientos cuyo capital es mobiliario o de ganancias patrimoniales que están sujetas a retención, el límite mínimo para declarar esos ingresos es de 1600 euros.

Tiempo establecido para la Declaración de la Renta 2020-2021

La declaración del impuesto se puede hacer desde el 7 de abril, que es cuando se inició oficialmente la campaña para solicitar, modificar y declarar la Renta a través de la plataforma en línea de la Agencia Tributaria.

Desde el próximo 4 de mayo estará abierto el sistema para la solicitud de la cita por medio de la modalidad telefónica, la cual iniciará el 6 de mayo.

En el caso de los autónomos que quieran hacer la declaración presencial, la presentación y pago del IRPF exige la consignación del modelo 100 y tendrán que esperar hasta el 27 de mayo para pedir la cita para consolidar el pago, cuyo proceso se iniciará oficialmente el 2 de junio.

El plazo para hacer la domiciliación bancaria de las declaraciones será hasta el 25 de junio, tratándose de los modelos 100 y 714, mientras que el miércoles 30 de junio culmina el tiempo estimado para las declaraciones correspondientes a renta y patrimonio.

Guía detallada: Cómo rellenar la declaración de la renta

Entender cómo rellenar la declaración de la renta puede ser complejo, pero con una guía paso a paso, el proceso se simplifica significativamente. A continuación, te detallamos el procedimiento para que puedas realizar tu declaración con confianza y precisión.

Requisitos para declarar la Renta en tres pasos

Los requisitos indispensables para hacer la declaración de Renta de manera adecuada son los siguientes:

-

Preparar y organizar la información

Es necesario preparar y ordenar toda la información relacionada con la actividad económica que se ha tenido dentro del año fiscal. En este caso, de las facturas que se han ingresado se requiere la base de los ingresos, sin las retenciones ni el IVA; las retenciones totales que nos han realizado.

En cuanto a los gastos que se han efectuado, se requieren los totales de la seguridad social y los gastos relacionados con los tickets.

Dentro de los datos bancarios es necesario que busques tanto los ingresos que te han generado los intereses brutos como las retenciones que se les han practicado a éstos.

En lo relacionado con los pagos del piso, local o alquiler, si te diste de alta antes del 1 de enero de 2015 como titular del alquiler de dicho recinto, tienes que deducir el alquiler cuando eres el titular; en caso de que no lo seas no puedes ingresar este deducible. Tampoco puedes hacerlo si tu contrato de alquiler se firmó después de dicha fecha.

También te interesará ver el artículos Consejos para rellenar la declaración de la Renta

-

Ingresar los datos en la página

Después de compilar todos los datos relacionados con los ingresos y gastos del ejercicio fiscal, se procede a ingresar en la página de la Agencia Tributaria, llenando los datos solicitados en la primera parte, tal como el tipo de declaración que se hará, la comunidad autónoma a la que pertenece el contribuyente, el estado civil, entre otros.

En la página 1 el sistema te hará la pregunta si deseas hacer la donación equivalente al 0,7%. En la 2 colocas datos relacionados con tu situación familiar, como las personas que tienes a cargo, sean menores o mayores de edad, que no sean contribuyentes.

Si eres asalariado y perteneces a una nómina, entonces rellena los datos que te solicita la página 4. Por defecto ya debería estar plasmada esta información en el borrador (Solicitar borrador de la renta) y de manera automática.

En las páginas 5 y 6 debes colocar toda la información que se relaciona con la explotación de bienes inmuebles y muebles.

A partir de la página 7 hasta la 13 debes colocar todos los datos de rendimiento de la actividad económica cumplida durante el año fiscal. En el caso de figurar como autónomos de estimación directa se llena la página 7; en caso de ser autónomo en estimación objetiva se rellena la página 8, mientras que la 13 debe ser llenada por el resto de actividades consideradas como especiales.

Cumplimentar la página 7

Para completar la información de la página 7, es decir, la destinada a los autónomos de estimación directa, se hace lo siguiente:

Epígrafe IAE

Estará en tu alta de autónomo, de acuerdo con el tipo de profesión a la que te dedicas.

En Estimación directa identifica si se trata de una estimación simplificada o una estimación normal.

Tipo de actividad

Dentro del tipo de actividad, indica a lo que te dedicas, por medio de la clave que va del 1 al 5. Aquí encuentras una descripción bastante amplia.

Ingresos íntegros

En este renglón se colocan los ingresos de explotación, es decir, todos los ingresos netos obtenidos durante el año fiscal. Esto se hace en la celda 171, en cuya parte final se colocan las retenciones de las actividades económicas, que luego se reflejará en la celda 599 de la página 31.

Gastos Deducibles

Aquí se indican los consumos de explotación y otros tipos que no se puedan incluir en los gastos, específicamente en la celda 183,

Seguridad Social

Dentro de la celda 185 se puede hacer una separación e identificación de los tipos de gastos, de acuerdo con el listado disponible para ello. Separa siempre los gastos de alquiler, que van en la celda 192; los servicios profesionales, dentro de la celda 199; así como los gastos financieros como los intereses de préstamos, que se ubican en la celta 203.

Otras páginas de la Declaración de la Renta

Las demás páginas que componen la declaración tienen que ver con otros factores como el rendimiento del ahorro, las ganancias patrimoniales, la inversión en nuevas empresas, entre otros.

Dentro de la página 38 incluye las aportaciones y donaciones que hayas realizado a instituciones sin fines de lucro.

Ten en cuenta que todas las Comunidades Autónomas incorporan deducciones específicas de las cuales podrías beneficiarte.

Declaración negativa o positiva

Los resultados obtenidos de la declaración pueden ser positivos o negativos. En el primer caso, la cuenta tiene un importe superior a lo que se ha pagado a Hacienda durante el año, por lo que hay que pagar un importe específico. En el segundo caso, los importes realizados a dicha institución son superiores, por lo que queda un importe a tu favor, que debe ser devuelto.

Cuando el resultado de la declaración es negativo, puedes optar por dos alternativas: la casilla 1, en la que renuncias a la devolución y tu dinero pagado en exceso le queda a Hacienda (nada recomendable) o la casilla 2, en la que solicitas la devolución al IBAN, a fin de que te ingresen el dinero por medio de una transferencia bancaria.

-

Entregar el modelo 100 en Hacienda

Una vez que haces la declaración, debes entregarla a Hacienda. Casi todos los bancos del país permiten que les entregues el fichero 100 utilizando la aplicación de la agencia bancaria.

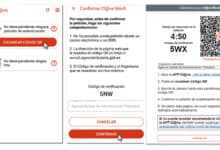

En el caso que quieras hacer a entrega directamente en Hacienda, solo debes entrar en la plataforma web desde Portal Renta 2020, en el que encuentras un botón para hacer la respectiva firma y envío. No necesitas el certificado digital, pues tienes la opción de utilizar un código que te arroja la página con solo introducir unos datos personales.

Si deseas tener el fichero con la extensión 100, solo tienes que pulsar el botón “Archivo”, luego el de “Presentación Telemática” y “Aceptar y continuar”. Procede a guardar el archivo y eso es todo.

[su_row][su_column size="1/2" center="no" class=""][su_button url="https://whatsapp.com/channel/0029Va89WJR72WTstlJSam0J" background="#25D366" size="5" radius="round" wide="yes" icon="icon: send" ]ÚNETE AL CANAL DE WHATSAPP[/su_button][/su_column] [su_column size="1/2" center="no" class=""][su_button url="https://t.me/ofertastrabajoempleo" background="#29aaec" size="5" radius="round" wide="yes" icon="icon: send" ]ÚNETE AL GRUPO DE TELEGRAM[/su_button][/su_column][/su_row]